Adequando sua integração à Reforma Tributária

A Reforma Tributária brasileira visa simplificar o sistema de impostos, unificando tributos atuais (PIS, COFINS, ISS, ICMS) nos novos IBS (Imposto sobre Bens e Serviços) e CBS (Contribuição sobre Bens e Serviços).

Para a emissão de Notas Fiscais de Produto (NF-e e NFC-e), será necessário informar um novo campo nos itens de pedido - a Classificação Tributária (cClassTrib).

Classificação Tributária

A Classificação Tributária (cClassTrib) é um novo código criado pela Reforma Tributária para identificar como uma operação deve ser tributada no IBS e na CBS. Ele substitui a lógica fragmentada que existia antes (CST, CSOSN, CFOP + regras estaduais/federais) e passou a ser o único campo que determina:

- Se há incidência do tributo;

- Se existe imunidade, isenção ou diferimento;

- Se a alíquota é cheia, reduzida ou zero;

- Se o produto/serviço pertence a algum Anexo com regra específica.

Em resumo: o cClassTrib é o “código-chave” da nova tributação. É ele que diz como calcular o IBS/CBS nas notas fiscais (NF-e, NFC-e e NFS-e).

O governo disponibilizou a Tabela de Classificação. Nela, você encontra todas as classificações que pode utilizar. Baixe a planilha oficial aqui.

Mudanças na API

Para suportar a reforma, criamos um novo campo cClassTrib nas entidades orderItems (de salesOrders) e products. Para clientes Lucro Real/Presumido, é necessário enviar esse campo preenchido para que os campos referentes aos novos impostos IBS/CBS sejam automaticamente calculados e gerados no XML de envio da nota.

Segue um exemplo da criação de um pedido de vendas abaixo.

POST /api/v1/salesOrdersConfira a referência completa deste endpoint

{

"orderItems": [

{

"productId": 1234567890,

"unitPrice": 10.22,

"quantity": 3,

"cClassTrib": 000001

}

],

"number": 123456,

"issueDate": "2024-01-20",

"customerId": 109988777,

"externalReference": "544222",

"orderPayments": [

{

"dueDate": "2024-01-20",

"value": 28.06,

"bankId": 1099999997,

"billingType": "PIX"

}

]

}Nós também criamos o campo cClassTrib no Cadastro de Produto; assim, você poderá indicar a Classificação Tributária de produtos sujeitos a redução, por exemplo. Segue um exemplo de cadastro de produto abaixo.

POST /api/v1/products

Confira a referência completa deste endpoint

{

"name": "Arroz branco tipo 1",

"code": "1234",

"ncm": "10063021",

"unit": "UN",

"salePrice": "39.90",

"cClassTrib": 200003

}No exemplo, o produto de NCM 1006.30.21 (arroz) está presente no Anexo I da Lei Complementar 214 que contempla produtos destinados à alimentação humana (cesta básica). De acordo com o anexo, esse produto terá redução de 100% das alíquotas de IBS/CBS. Para este caso, portanto, deve ser utilizado o cClassTrib específico 200003, que utiliza essa redução e todos os cálculos para geração das novas tags do XML de IBS/CBS serão feitos automaticamente.

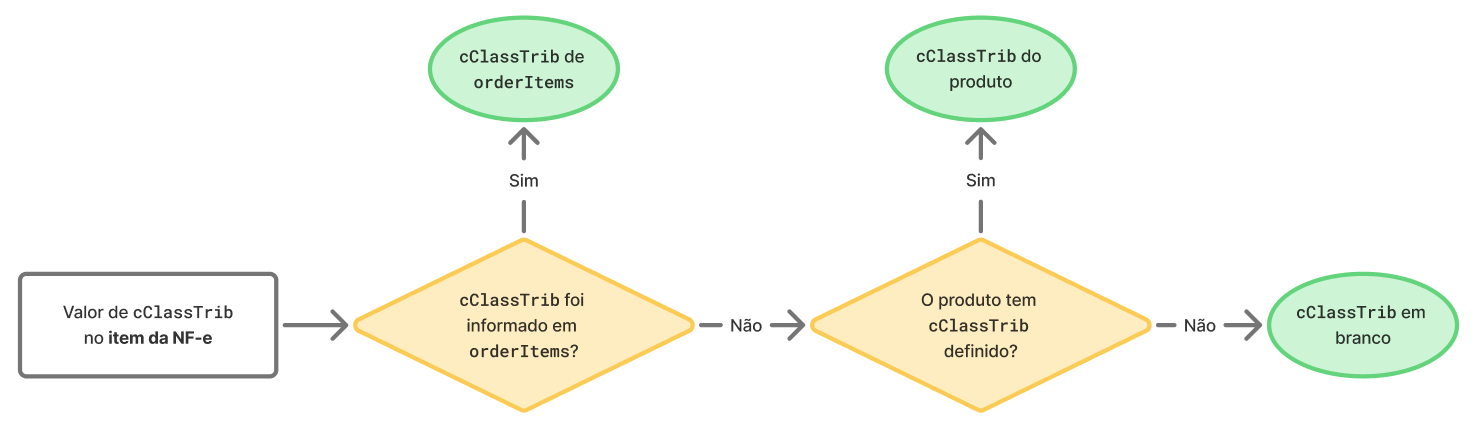

A regra para definição do valor default do cClassTrib segue esta lógica:

Portanto, o cClassTrib informado no item do pedido (orderItems) tem prioridade em relação ao informado no cadastro de produto. Caso não seja informado em orderItems, o sistema irá considerar o cClassTrib definido para o produto.

Caso não seja informado em ambos, significa que a Classificação Tributária não foi informada para essa operação e a NF-e/NFC-e será gerada sem as tags referentes à Reforma. Neste ponto, será considerada a regra de obrigatoriedade - que explicamos a seguir.

O valor default resultante da regra acima já será retornado no response do endpoint createSalesOrder.

Persistência em banco de dadosTodas as regras e validações referentes à Reforma Tributária só serão consideradas para empresas do Regime Normal (Lucro Real e Presumido). Para empresas do Simples Nacional e MEI, a única informação que será gravada em banco de dados é se o usuário informar o

cClassTribao incluir ou alterar um produto. Este dado não será visualizado na interface do Base, uma vez que os campos só são exibidos para o Regime Normal. Porém, deixaremos salvo em banco de dados caso o regime da empresa altere em algum momento.

Obrigatoriedade

Em 2026 começa a obrigatoriedade de informar os novos campos para calibrar os sistemas. As alíquotas serão padronizadas em: IBS 0,1% e CBS 0,9%. A obrigatoriedade de envio dos novos campos vale para empresas do Lucro Real e Presumido.

Empresas do Simples Nacional e MEI não são obrigadas a enviar os dados de IBS/CBS nesta fase (2026).

AtençãoConforme a LC 214/2025, os campos de IBS e CBS são obrigatórios nas notas fiscais. O Ato Conjunto RFB/CGIBS nº 1 deixa claro que até abril de 2026 não haverá aplicação de penalidades pela falta desses registros, mas a obrigação legal permanece e o contribuinte deve informar os tributos corretamente.

Nós disponibilizamos para o usuário a opção de ativar ou desativar a obrigatoriedade de envio desses campos para geração das tags da Refoma no XML. Por padrão, a configuração estará definida para não obrigatório, mas o usuário pode alterar no Base ERP em qualquer momento. Para isso, acesse:

Configurações > Unidade de Negócio > Nota Fiscal Eletrônica e altere o seguinte campo em Configurações Gerais:

Se a obrigação estiver ativa, enviaremos um erro na chamada do endpoint createSalesOrder caso o campo cClassTrib não esteja preenchido.

Recomendações

- Se o seu software possui cadastro de produtos, adicione o campo

cClassTrib, sempre que possível, para cada item.- Durante a emissão, pode ser necessário solicitar ao usuário que selecione a Classificação Tributária caso ela varie por operação.

- Implemente uma lógica no seu código para enviar o

cClassTribapenas se a empresa emissora não for do Simples Nacional, garantindo compatibilidade com a regra de transição.

Updated 14 days ago